国资匆匆离场!博世科或第三次易主

- 资讯

- 2025-01-14 18:42:07

- 3

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:国际金融报

先后经历两大国资入主后,或第三次迎来新控股股东。

1月13日盘后,博世科公告称,控股股东宁国市国有资本控股集团有限公司(下称“宁国国控”)正在筹划重大事项,该事项可能导致公司控股股东及实际控制人发生变更。

距离宁国国控入主不到两年,三年业绩承诺期也未满,曾计划长期持有上市公司控制权的宁国国控为何突然选择离场?“接盘者”又会是谁?博世科的现状有望得到改变吗?

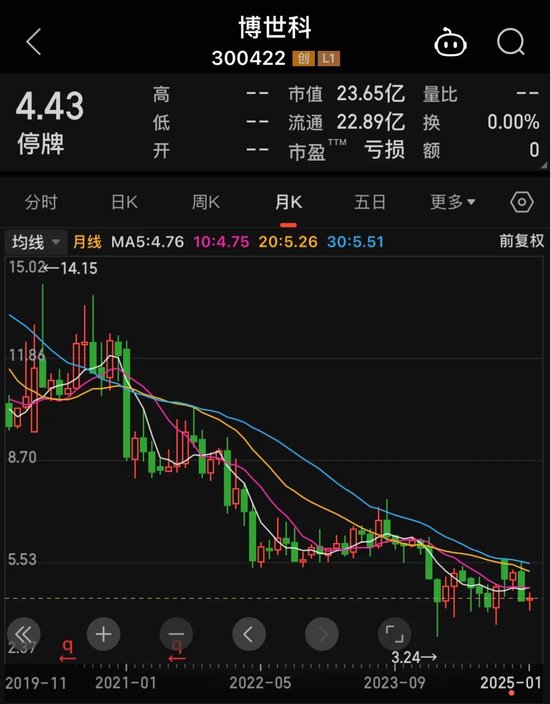

二级市场上,博世科股票自1月14日开市起停牌,预计停牌时间不超过2个交易日。

或将三度易主

公开资料显示,博世科成立于1999年,2015年登陆深交所创业板。博世科从事的核心业务包括以工业环境治理及清洁化生产、市政环境综合治理及生态修复、土壤修复、固(危)废处置、废旧动力电池回收及资源化利用、智慧环卫等为主的环境综合治理业务等,服务范围覆盖咨询、设计、环评、检测、研究开发、装备制造、工程建设、投资运营等环保全产业链。

自2021年起,博世科由盈转亏,公司控制权也几经变更。2021年年初,博世科创始团队王双飞、许开绍、杨崎峰、宋海农将公司控股权转让给了广州环保投资集团有限公司(下称“广州环投集团”),公司实控人变更为广州市人民政府。2023年上半年,广州国资选择抽身,将博世科转手给了宁国国投,后者由安徽省宁国市国资委实际控制。该事项还曾引发深交所关注。

如今,接盘不到两年,宁国国资谋求离场。据最新公告,宁国国控预计在本次交易完成后,交易对手方将获得博世科不超过总股本29.9%的股份对应的表决权。目前,各方主体正在就具体变更方案、协议等相关事项进行论证和磋商,具体情况以各方签订的相关协议及国有资产监督管理部门或其授权单位审批核准为准。

截至目前,广州环投集团、宁国国控仍为公司前两大股东,持股比例分别为18.57%、9.78%,广州环投集团将其所持股份的表决权不可撤销地全权委托给宁国国控行使。

此次交易的对手方颇显神秘。博世科仅在公告中提及,其属于化学原料和化学制品制造行业。有业内人士表示,从这一信息来看,新任实控人与博世科的业务协同性有待细究。

市场尤为关注的是,博世科与宁国国投的“分手”,是否会影响此前的投资项目。早在入主之初,博世科便将住所从广西南宁高新区迁移至宁国经济技术开发区,公司名称也同样更换。据悉,安徽总部重点发展锂电池、新能源环卫车辆、绿色新能源等新业务板块。

凭借宁国国资的政策与资金等支持,博世科迅速在宁国本地展开投资。2023年7月,博世科决定终止在广西北海投资建设2万吨/年废旧锂电池资源化综合利用项目;同时,拟在安徽省宁国市投资建设“绿色环保及环卫装备生产线项目”和“3万吨/年废旧锂电池资源化综合利用项目”。

2024年6月,博世科将原计划的“3万吨/年废旧锂电池资源化综合利用项目”扩大为“12万吨/年废旧锂电池资源化综合利用项目”,与前述“绿色环保及环卫装备生产线项目”的投资合计达到24.9亿元。

业绩股价齐跌

记者注意到,博世科曾在回复深交所关注函时表示,收购上市公司对宁国国控打造宁国市国企上市投融资平台具有重要意义,在综合考虑宁国国控战略布局方向、上市公司自身质量、业务稳定性及发展前景、收购价格等多方因素,最终选择博世科作为收购标的,宁国国控将计划长期维持对上市公司的控制权,以有效发挥国有资本投资运营平台的功能和效用。

与此前的坚定相比,宁国国资的匆匆离场似乎是意料之外,又是情理之中。

自其接手以来,博世科虽然亏损幅度收窄,但并未脱离窘境。财报数据显示,2023年,博世科实现营业收入20.03亿元,同比下降9.91%;归母净利润为-2.16亿元,同比增加51.76%。2024年前三季度,博世科继续亏损0.57亿元。

此前,王双飞、许开绍、杨崎峰、宋海农曾向宁国国投作出业绩承诺,其中提到,2023年至2025年,博世科归母净利润分别不低于5000万元、1亿元、2亿元,或3年累计归母净利润不低于3.5亿元。

若未能完成上述承诺,创始团队应以现金进行补偿。其中,若2023年、2024年两个完整会计年度,上市公司归母净利润分别低于5000万元、1亿元的,创始团队应分别就当年的业绩承诺差额进行补偿。而从博世科当前业绩情况来看,有关2023年及2024年的业绩承诺似乎已难实现。

除了业绩不振,博世科的股价表现也不乐观。据此前公告,宁国国投取得博世科控制权时的股份受让价格为9.95元/股,同期博世科股价在5元/股至7元/股之间。截至最新一个交易日(2025年1月13日),博世科收盘价已跌至4.43元/股。以此测算,宁国国投的这笔投资已浮亏约2.88亿元。

2024年年初,博世科曾公告称,计划向宁国国投定增募集资金不超过6.5亿元,用于补充公司流动资金。该公司表示,此举能够增强公司资金实力,满足未来核心业务发展需求;优化资本结构,提升公司抗风险的能力;增强公司控制权的稳定,促进公司持续稳定发展。截至目前,这笔定增预案尚未实施。

这并非博世科首次向控股股东“伸手”。2021年,博世科曾向广州环投集团以定增方式募集了7.57亿元,在扣除发行费用后,全部用于偿还银行借款。

尽管如此,博世科依旧背负流动性压力。截至2024年9月末,博世科账面货币资金尚存2.28亿元,应收账款达12.7亿元,短期借款已达17.97亿元,应付票据及应付账款共计21.87亿元,资产负债率为77.5%。

对博世科和“接盘者”来说,如何提高其造血能力、改善业绩面,或许是接下来留住市场信心的重点。

下一篇:花都区红酒进口贸易新篇章

有话要说...